Amerykańskie Banki na Niestabilnym Gruncie

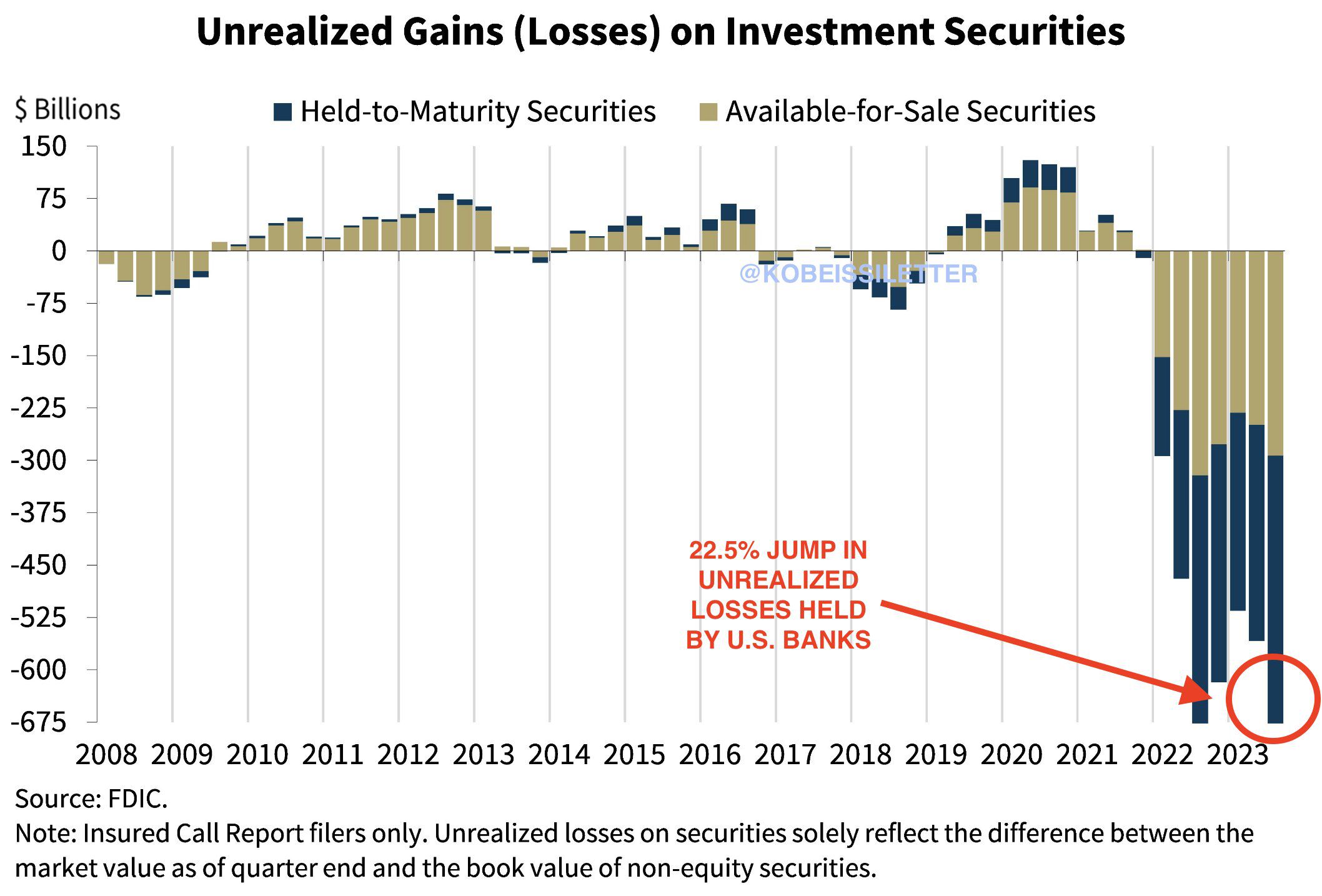

Amerykańskie Banki na Niestabilnym Gruncie: Rekordowe Nierealizowane Straty na Poziomie 684 Miliardów Dolarów w III Kwartale

Amerykańskie instytucje finansowe wciąż odczuwają skutki kryzysu bankowego, który wstrząsnął krajem wcześniej w tym roku. Nierealizowane straty banków nadal rosną, co staje się coraz bardziej istotne.

Według ostatnich danych opublikowanych przez Federalną Korporację Ubezpieczeń Depozytów (FDIC) i relacji z 30 listopada, nierealizowane straty z tytułu papierów wartościowych inwestycyjnych, utrzymywanych przez amerykańskie banki, osiągnęły rekordowy poziom 684 miliardów dolarów w trzecim kwartale.

Najnowsze statystyki wykazują wzrost nierealizowanych strat o 22,5% w porównaniu do ubiegłego roku, a głównym czynnikiem tego wzrostu są rosnące stopy kredytów hipotecznych. To zjawisko wpłynęło na wartość papierów wartościowych zabezpieczonych hipotekami, utrzymywanych przez banki.

Mimo tego, FDIC twierdzi, że banki pozostają "dobrze kapitalizowane". Niemniej jednak, zastanawiający komentarz pojawia się w relacji z The Kobeissi Letter, które pyta retorycznie: "Czy kryzys bankowy naprawdę kiedykolwiek się skończył?"

Nierealizowane straty stają się problemem, gdy bank zostaje zmuszony do sprzedaży aktywów ze stratą, aby pokryć nieprzewidziane wydarzenia, takie jak "bieg bankowy", gdy klienci jednocześnie żądają zwrotu swoich depozytów.

Dodatkowo, rok do roku zyski amerykańskich banków zmniejszyły się o 4,6%, głównie z powodu wzrostu kosztów związanych z potencjalnymi stratami z tytułu pożyczek, które wzrosły o 33,2% w ostatnich 4 kwartałach.

Sytuacja ta rzuca światło na trudności, z jakimi borykają się amerykańskie instytucje finansowe, a także podkreśla istotność monitorowania nierealizowanych strat oraz ich wpływu na stabilność sektora bankowego w kraju.